Acreditamos que, assim como nós, você também foi impactado(a) pelas manchetes sobre o aumento da Taxa Selic…

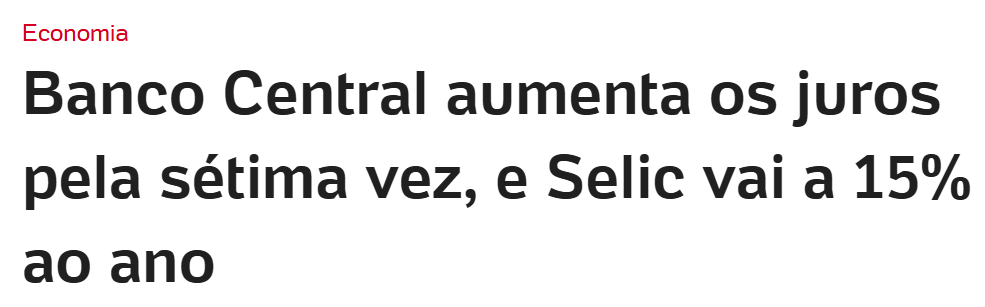

Há pouco tempo, observamos uma divisão clara nas expectativas para a taxa básica de juros, era evidente que esse aumento de 0,25 ponto porcentual não era esperado por todos. No entanto, a última reunião do Comitê de Política Monetária (Copom) colocou um “ponto final” nas dúvidas restantes, definindo o novo patamar da Selic que, inclusive, bateu um “recorde” em 10 anos de história:

Mesmo que esse seja o fim do ciclo de aperto de juros (SE tudo ficar mais ou menos dentro do esperado até a próxima reunião nos dias 29 e 30 de julho), a decisão do Copom de manter os juros nesse patamar por um período “bastante” prolongado tem preocupado analistas do mercado financeiro e investidores todas as noites antes da hora do sono (figurativamente falando).

Nesse “bonde” entram também os investidores de Venture Capital. Afinal, a elevação da Selic, que incentiva a migração para ativos de baixo risco e renda fixa, levanta questionamentos sobre a atratividade e a sustentabilidade dos investimentos em capital de risco.

No entanto, é fundamental parar para analisar o cenário ao invés de perder o controle com pensamentos pessimistas. O mercado de venture capital tem um imenso potencial para premiar os(as) investidores(as) pacientes e, principalmente, estratégicos(as). É sobre isso que vamos falar nesse artigo!

A taxa Selic, taxa básica de juros definida pelo Comitê da Política Monetária (Copom) do Banco Central do Brasil, é um dos principais instrumentos de política monetária do país e tem impactos diretos e indiretos no mercado de venture capital. Aqui vai um resumo para que você entenda essas relações:

🍽️ APETITE POR RISCO

- ⬆️ Quando a Taxa Selic está alta, os investidores costumam ter menos apetite por ativos de risco. O capital então migra para alternativas mais seguras como as CDBs, a renda fixa e os títulos públicos (como o Tesouro Selic).

- ⬇️Quando a Taxa Selic está baixa, a renda fixa perde atratividade e os investidores costumam buscar outras opções para rentabilizar o capital, aumentando o apetite por ativos de risco, como as startups.

💲 VALUATION E ACESSO AO CAPITAL

- ⬆️ Quando a Taxa Selic está alta, o crédito e o capital encarecem, tornando o fluxo futuro de caixa das startups menos atrativo quando descontado a valor presente. Sendo assim, os valuations tendem a cair, e os investidores ficam mais exigentes.

- ⬇️Quando a Taxa Selic está baixa, ela facilita o acesso ao capital e crédito barato. Sendo assim, os valuations tendem a subir, pois o dinheiro “barato” estimula crescimento e novos rounds.

📈 SAÍDAS E IPOs

- ⬆️ Quando a Taxa Selic está alta, os IPOs e saídas se tornam mais desafiadores, porque o mercado acionário perde liquidez e os investidores migram para renda fixa.

- ⬇️Quando a Taxa Selic está baixa, o mercado de capitais ganha força, os investidores tomam mais riscos e as empresas conseguem fazer IPOs ou M&As com valuations mais atrativos.

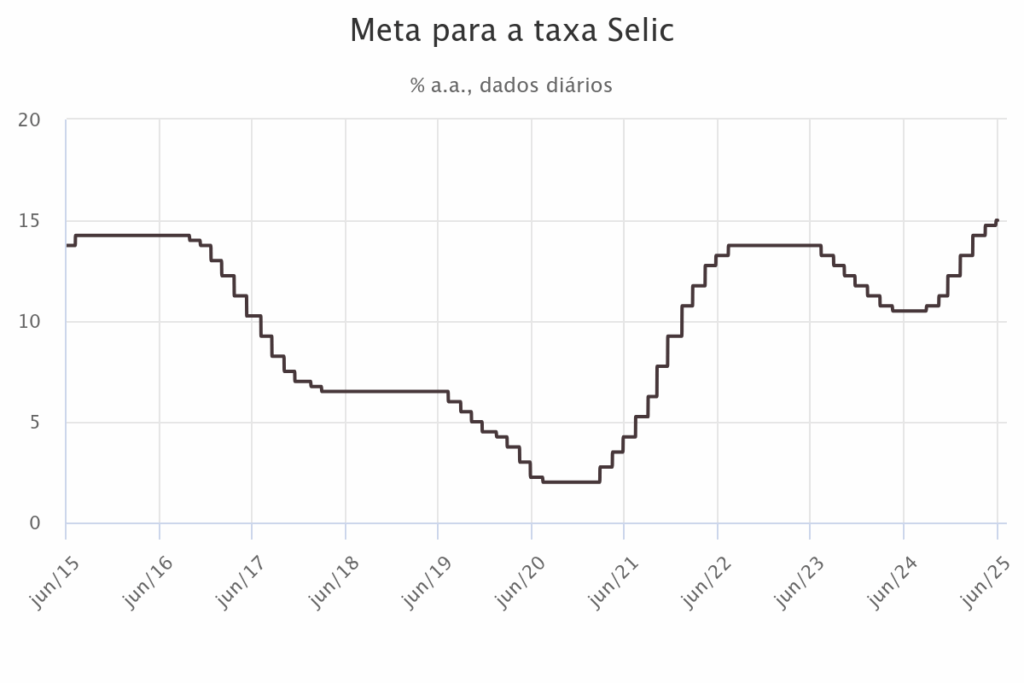

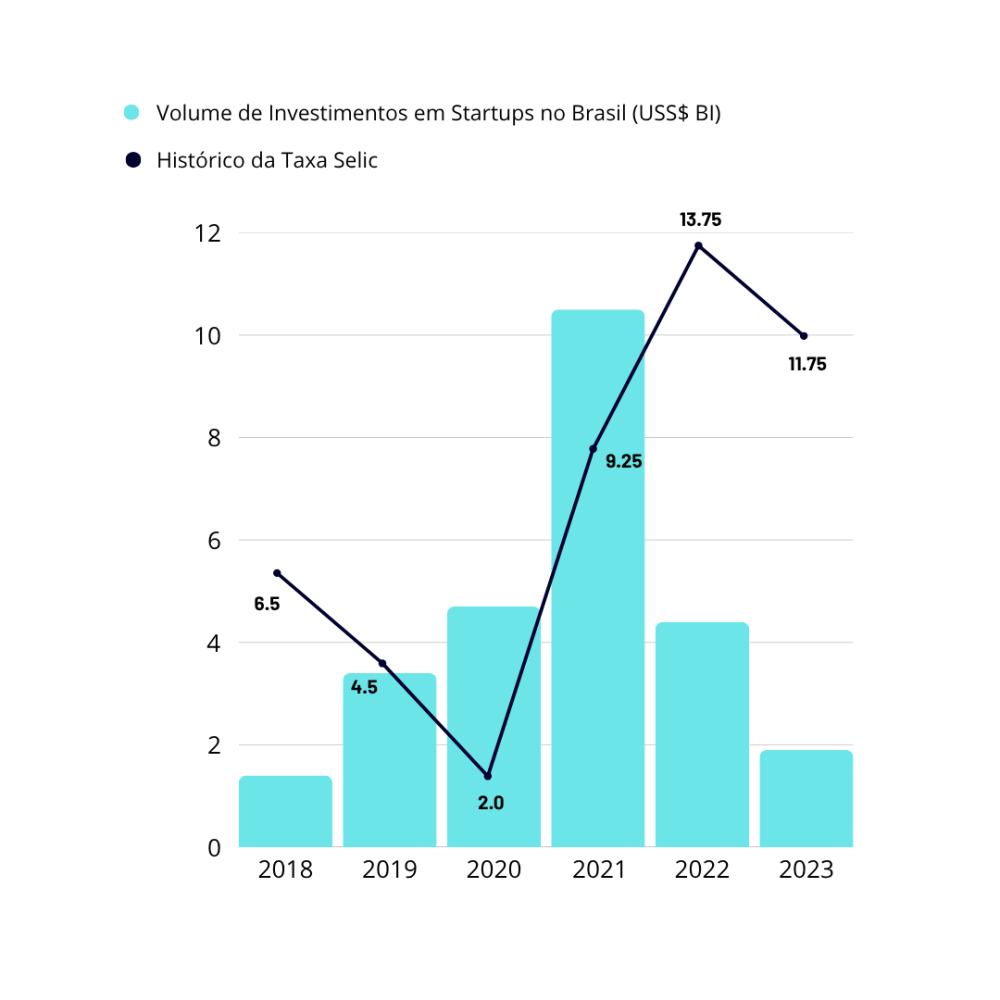

O mercado de venture capital brasileiro já se beneficiou de patamares historicamente baixos da Selic em períodos anteriores, como entre o final de 2020 e o começo de 2021, quando o patamar de juros se manteve entre 2,0% e 2,75%. Nesse momento, houve uma mudança nas estratégias dos investidores. Como você pode concluir com o nosso resumo, os ativos tradicionais tornaram-se menos vantajosos e as startups emergiram como uma classe de ativos MUITO interessante.

Essa combinação (juros historicamente baixos, alta liquidez no mercado e valuations em patamares nunca antes vistos) criou o cenário perfeito para a ascensão das startups brasileiras. Investidores, cada vez mais otimistas e dispostos a assumir riscos, aproveitaram o momento para surfar a onda das novas tecnologias e impulsionar o ecossistema de inovação. Tudo parecia evoluir de forma extremamente favorável… até que o jogo virou em 2022.

O desafio que se impôs naquele momento não é, em sua essência, tão diferente do que se impõe agora: como manter o ritmo em um mais um cenário de juros altos e crises globais?

A resposta já está implícita na própria pergunta (de certa forma): o mercado brasileiro de venture capital, embora mais jovem que em economias mais desenvolvidas, não é estranho a períodos de intensa instabilidade e, em todos eles, esse ecossistema mostrou fortes habilidades de resiliência, adaptação e até crescimento (veremos em breve).

Esse é o resultado de uma “equação” de 2 fatores:

- A passagem do “growth at all costs” para “path to profitability”;

- A capacidade de diversas startups em transformar adversidade em tração.

Vamos bater um papo sobre isso…

Como já falamos anteriormente, o excesso de capital “barato” em períodos anteriores impulsionou o mercado de venture capital mas, ao mesmo tempo, também impulsionou alocações pouco criteriosas, distorções de valuation e crescimentos desordenados.

Em um cenário de juros altos, como o de 2022 em diante, a dinâmica do mercado de VC se redefiniu. O conceito de “growth at all costs” (crescimento a qualquer custo) cede lugar ao “path to profitability” (caminho para a lucratividade), onde a disciplina e a execução se tornam pré-requisitos para justificar a alocação de capital.

E aí que está o grande “pulo”! Esse momento desafiador, que para alguns pode significar uma “fuga”, para outros representa uma verdadeira oportunidade: a maturação de mercado.

Os ciclos de incertezas e apertos econômicos incentivam as empresas a adotarem uma postura muito mais eficiente, em termos de operação, e a justificarem seus valuations com fundamentos mais realistas. Gestores são levados a revisar suas teses de investimento e aprimorar a governança. E investidores, por sua vez, voltam a privilegiar a performance consistente e o alinhamento de interesses.

Esses são alguns “motivos” de porque os investimentos em momentos de crises/apertos econômicos costumam ser atrativos…

- Valuations mais racionais: A contração do mercado reduz a euforia e força precificação mais realista.

- Fundadores orientados à eficiência: A escassez exige foco, criatividade e execução disciplinada.

- Menor competição por ativos: Menos players dispostos a assumir risco significa maior poder de barganha para investidores visionários.

- Demanda latente por novas soluções: Crises criam novos problemas – e startups são, essencialmente, solucionadoras de problemas.

E falando sobre o último tópico, vale lembrar alguns casos de empresas que, como já falamos, conseguiram transformar adversidade em tração em momentos de crise…

- Nubank (fundado em 2013): surgiu em plena desaceleração econômica e alta desconfiança no sistema bancário tradicional. Com modelo enxuto, foco em experiência do usuário e uso intensivo de tecnologia, captou recursos em meio à crise e se consolidou como o maior banco digital da América Latina.

- 99 (criada em 2012): navegou um Brasil de baixo crescimento e inflação elevada. Em 2018, foi adquirida pela Didi Chuxing após uma jornada marcada por execução sólida em um mercado extremamente competitivo.

- Airbnb e Uber: ambas fundadas logo após o colapso de 2008, utilizaram ativos subutilizados (imóveis e carros, respectivamente) para criar novos paradigmas de consumo e se transformaram em gigantes globais.

- Wiz: mais recentemente, esta startup de cibersegurança criada em 2020 durante o auge da pandemia captou capital em um ambiente macro hostil, escalou rapidamente e, em 2025, foi adquirida pela Alphabet por US$ 32 bilhões.

O que está acontecendo hoje, no mercado de VC, não é o fim de uma história, é no máximo o fim de um capítulo. As turbulências e apertos econômicos trouxeram diversas lições para esse mercado “jovem” e, hoje, vemos um novo ecossistema renascer das cinzas da crise, muito mais maduro e resiliente:

Apesar dos desafios impostos pelo cenário macroeconômico global, e pela alta da Taxa Selic, o melhor ambiente para startups na América Latina (segundo dados do índice Global de Ecossistemas de Startups 2025) começou a mostrar sinais de recuperação, mesmo após dois anos de retração, agora no começo de 2025:

Segundo o estudo realizado pela KPMG, consultoria financeira e tributária, o nosso país registrou um aumento no financiamento de venture capital de US$ 464 milhões (R$ 2, 54 bilhões) no quarto trimestre de 2024 para US$ 562 milhões (R$ 3,08 bilhões) no primeiro trimestre de 2025. Embora esse valor ainda não tenha atingido o pico de US$ 855 milhões observado no segundo trimestre de 2024, a tendência de recuperação é um indicativo de que as lições que aprendemos anteriormente estão sendo colocadas em prática nesse momento por fundadores experientes, e que investidores permanecem sim seletivos, mas também mais estratégicos e confiantes nos fundamentos sólidos do mercado.

Mas, indo além, vemos que o otimismo sobre essa retomada do cenário de venture capital no Brasil ultrapassou nossos fronteiras e brilhou aos olhos de gestoras globais*, como a Flourish Ventures (do co-fundador do eBay), que já pretende investir em pelo menos 4 startups brasileiras até o final deste ano.

*Em um contexto global, principalmente no mês de maio, houve um movimento claro de rotação de ativos, com investidores realocando recursos de mercados tradicionalmente concentrados (como os EUA) para mercados emergentes e Europa. O Brasil, em particular, foi favorecido por uma combinação de valuation atrativo, projeções de crescimento do PIB para 2025 entre 2,0% e 2,5%, e resultados corporativos sólidos (especialmente de empresas fora do setor de commodities).

Conclusão

O aumento da taxa Selic, embora apresente desafios para o mercado de venture capital, não significa um cenário de estagnação para o setor no Brasil. Pelo contrário, os dados e análises indicam que o mercado está em um processo de maturação, onde a seletividade, a eficiência e a busca por modelos de negócios sólidos se tornam prioridades. A resiliência demonstrada pelo setor, com a retomada do crescimento nos investimentos e o foco em inovações estratégicas, reforça a capacidade do venture capital brasileiro de se adaptar a diferentes cenários macroeconômicos.

Para os investidores, a mensagem é clara: paciência e confiança nos fundamentos do mercado são essenciais. O venture capital, por sua natureza de longo prazo e alto risco, sempre exigiu uma visão estratégica e a capacidade de identificar oportunidades em meio às flutuações econômicas. O Brasil, com seu ecossistema de startups em constante evolução e a atração de capital estrangeiro, continua a ser um terreno fértil para investimentos que buscam retornos exponenciais no longo prazo. O contexto atual, ao invés de ser um impeditivo, pode ser vista como um catalisador para um mercado de VC mais maduro, robusto e com fundamentos ainda mais sólidos.