Quando começa-se uma discussão sobre diluição, muitas vezes pensa-se na ideia, nas pessoas e expectativas. Claro que todos esses pontos são extremamente importantes e devem estar todos muito bem alinhados com as expectativas dos founders e dos investidores, no entanto, o principal ponto para discussão é o Cap Table, isto é, como será a participação societária das pessoas no projeto.

Um dos conceitos primordiais para fundadores que buscam investimentos de Venture Capital é o “stage financing”. Esse conceito deve-se ao modelo de financiamento que a startup buscará, no qual prevê que para cada estágio da Startup um objetivo deve ser alcançado e que para cada avanço do negócio é necessário um montante de capital. E em consequência disso, há por trás uma regra para diluição e valuation de cada rodada.

Quando avaliamos uma oportunidade de investimento inicial, leva-se em consideração o quão bem equipada a equipe fundadora está para capturar uma (nova) oportunidade de mercado. A equipe não precisa ser especialista nesse mercado, mas definitivamente precisa estar dentro do problema que está resolvendo.

Com isso, fundos de Venture Capital alinham seus incentivos com os fundadores e garantem que os fundadores tenham um incentivo para permanecer na empresa pelo tempo que for necessário, para que tenham uma saída significativa. Esse incentivo de sucesso é comumente conhecido como o “Custo de Oportunidade”, isto é, esse custo para o fundador não é maior do que o “Valor esperado” de seu patrimônio na empresa.

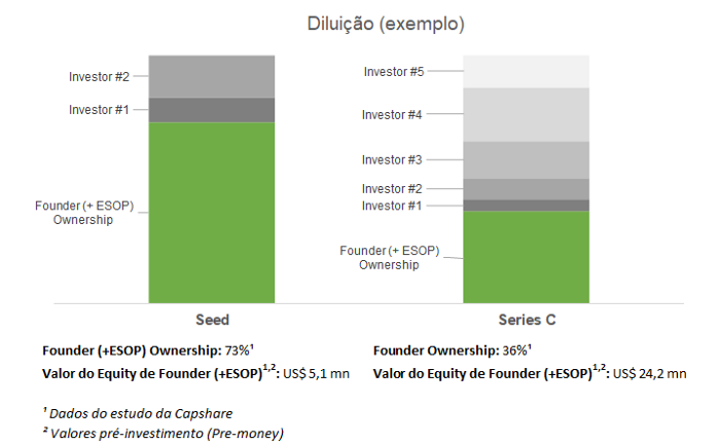

Abaixo, usando as métricas de captable e valuation do Estudo da Capshare, sobre o valor da participação dos fundadores, do estágio de Seed ao Séries-C, por exemplo:

O ponto ideal de investimento da tese da Bossanova é o estágio pre-seed e seed, quando a empresa já tem sinais de problem-solution fit (PSF) e/ou sinais leves de product-market fit (PMF) em que, portanto, é possível medir a eficiência de capital do investimento no produto, vendas e início do crescimento. Dessa forma, nestes estágios espera-se que os fundadores detenham, ao menos, 75% da participação da empresa, para que nas rodadas seguintes os founders possam ser diluídos conforme os parâmetros praticados no mercado de Venture Capital.

Mas então, quando a diluição gera valor?

Durante a jornada de captação de recursos é certo que os fundadores sofrerão a maior diluição dentro do captable de um startup, com isso é importante que ocorra de forma saudável e alinhada ao interesse de todos os sócios e, que incentive os fundadores para transformar a empresa em um grande negócio, retornando em valorização do equity.

Entendido, mas como optimizo a minha diluição para geração de valor?

Nos estágios iniciais, priorize estruturar uma rodada após certo período de validacao e maturacao da empresa, para que voce consiga justificar um valuation justo para seu momento. Busque levantar apenas o capital necessário para a próxima fase com avaliação mais alta. Dessa forma, em um estágio posterior, quando estiver pronto para escalar, as avaliações forem mais altas, aumente o máximo possível e tente dominar o mercado o mais rápido possível.

Ok, mas como reajusto um captable desfavorável?

Para o empreendedor que ainda quer buscar a captação de financiamento por Venture Capital, a sugestão é que o empreendedor faça a recapitalização do seu quadro de sócios. Ou seja, esse movimento envolve a realocação de parte do equity dos investidores de rodadas anteriores à equipe fundadora.

- Realocar ou ceder a participação aos fundadores para adaptação de um captable favorável à rota de Venture Capital.

- Utilizar parte da rodada para secundária.

- Emissão de ações em tesouraria, que pertencerão à sociedade e, conforme o empreendedor avança os estágios, ele recebe essas ações.

A correção de problemas como produto, vendas e contratação de talentos estressam o negócio de forma positiva que se desenrolam para soluções que possibilitam o negócio avançar. Entretanto, problemas com captable puxam a startup para trás, prejudicam o empreendedor na sua jornada de capitação de investimentos.